-

게리 안토나치(2): 듀얼 모멘텀 포트폴리오Capital/Finance 2024. 3. 1. 18:00반응형

1. 정적/동적 자산 배분

정적 자산 배분 정적 자산 배분(static asset allocation)은 시장에 상황과 무관하게 자산군의 비율을 매년 일정하게 유지하는 포트폴리오 전략을 지칭하며, 벤저민 그레이엄이 일반 투자자에게 추천한 포트폴리오가 대표적인 사례다. 그레이엄은 일반 투자자들이 원금을 안전하게 지키면서 투자에 대한 고민을 최소화하도록 우량등급 채권과 우량주를 절반씩 보유하는 포트폴리오를 제시하였다. 이때 주식 시장이 상승장이건 하락장이건 주식과 채권의 비율을 50대 50으로 유지한다.

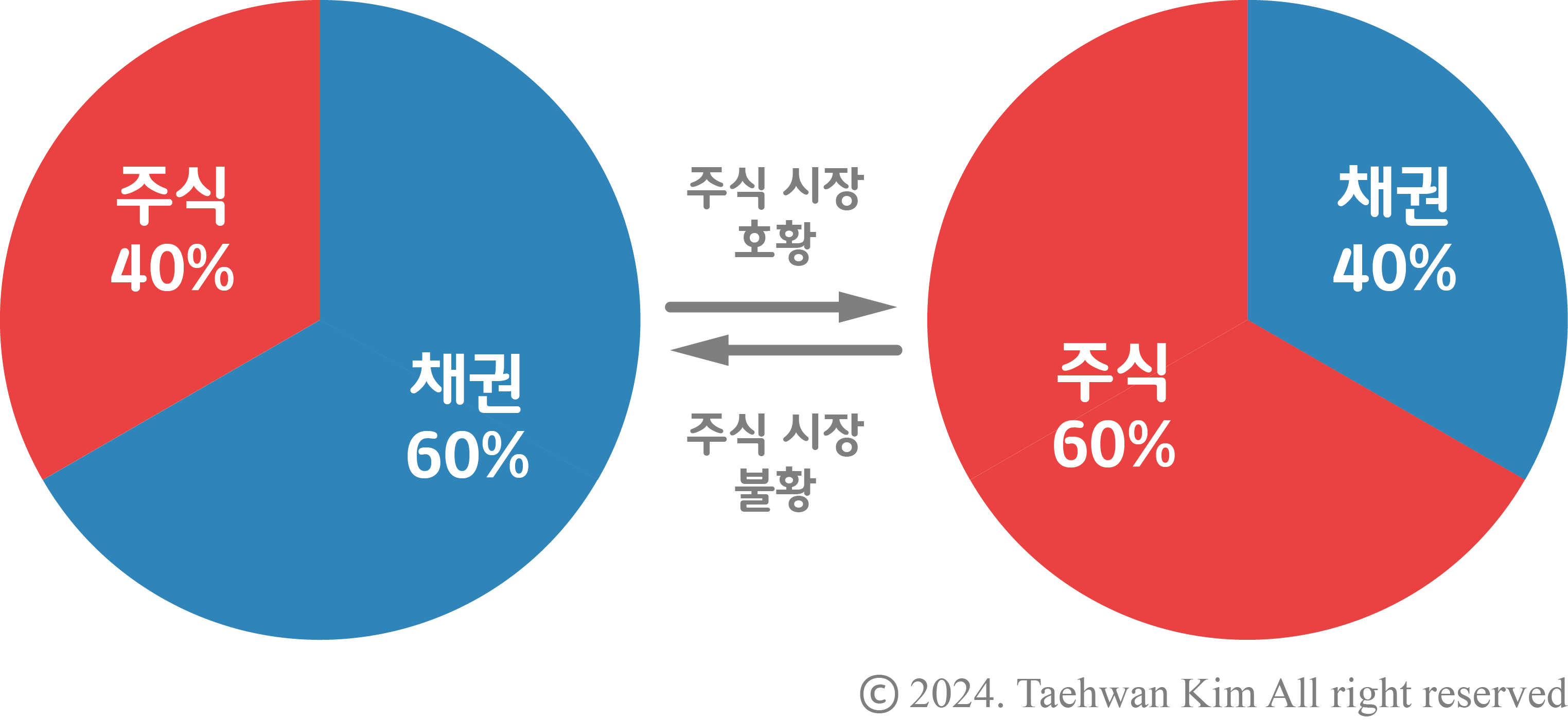

동적 자산 배분 동적 자산 배분(dynamic asset allocation)은 시장에 상황을 고려하여 매월 자산군의 비율을 조정하는 포트폴리오 전략을 지칭하며, 대표적인 사례로 듀얼 모멘텀이 있다. 주식 시장이 호황이라 채권보다 수익률이 높다면 절대 모멘텀 규칙에 따라 주식의 비중을 늘리고, 반대로 불황이라 채권보다 수익률이 낮다면 채권의 비중을 늘리는 식이다. 게리 안토니치는 전 세계 경제 시장이 점점 통합되면서 자산간 상관관계가 더 높아졌으므로 더 이상 정적 자산 배분으로는 위험도를 유의미하게 낮출 수 없다고 말한다. 안토니치는 듀얼 모멘텀을 활용한 동적 자산 배분으로 시장 흐름 변화에 대응할 수 있고, 높아지는 자산간 상관관계에 덜 얽매일 수 있다고 주장한다.

2. 듀얼 모멘텀 포트폴리오

2.1. 글로벌 주식 모멘텀

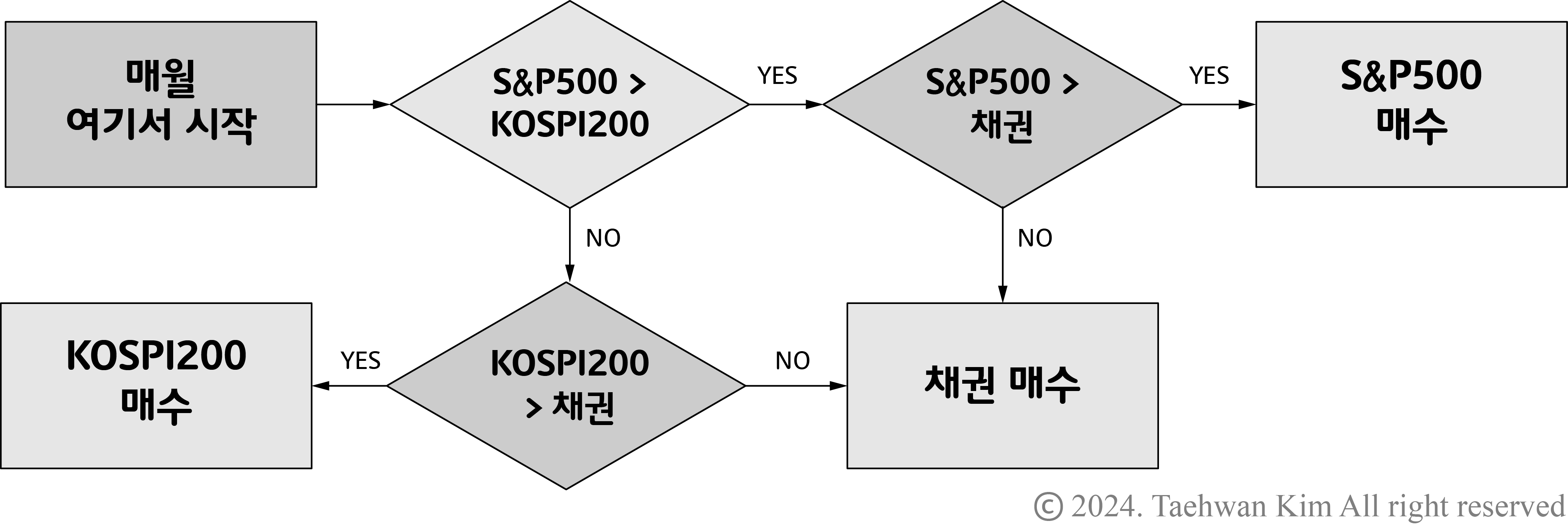

글로벌 주식 모멘텀 안토나치는 활용하는 자산군에 따라 듀얼 모멘텀 전략에 각기 다른 이름을 붙였다. 먼저 가장 간단한 글로벌 주식 모멘텀(Global Equities Momentum, GEM)을 살펴보도록 하자. 상대 모멘텀을 적용하기 위해 미국 지수 S&P500과, 미국을 제외한 국가의 지수, 예를 들어 한국 지수 KOSPI200을 포트폴리오 자산군으로 선택한다. 또한 절대 모멘텀을 적용하기 위해 미국 단기 채권을 포트폴리오 자산군으로 선택한다. 먼저 S&P500과 KOSPI200의 최근 1년간 수익률을 비교하여 더 높은 수익률을 보이는 지수를 선택한다. 그 다음, 선택한 지수의 수익률을 미국 단기 채권의 수익률과 비교한다. 지수의 수익률이 더 높다면 해당 지수에 투자하고, 채권의 수익률이 높다면 채권에 투자한다. 매월 이 과정을 반복하며 자산군을 리밸런싱한다. GEM에서 자산은 상대 모멘텀에 따라 S&P500과 KOSPI200 사이를 오갔다가, 주식 시장 침체기 동안에는 절대 모멘텀 신호에 맞춰 미국 단기 채권으로 피신한다. GEM은 높은 수준의 기대수익률을 제공할 뿐만 아니라, 그 방법이 단순하면서도 견고하다.

2.2. 글로벌 균형 모멘텀

듀얼 모멘텀을 확장하는 가장 간단한 방법은 보수적인 투자자를 위해 포트폴리오를 GEM 70%, 미국 채권 30%로 영구적으로 구성하는 것이다. 이때 채권에 배분되는 30% 또한 듀얼 모멘텀을 적용하여 채권 상품을 선별해 투자한다. 안토나치는 이와 같은 전략에 글로벌 균형 모멘텀(Global Balanced Momentum, GBM)이라는 이름을 붙였다. GBM의 70%는 GEM과 동일한 주식으로 구성되지만, 채권 30% 또한 듀얼 모멘텀에 의해 선별되어 투자된다는 것이 GEM과의 차이다.

2.3. 듀얼 모멘텀 섹터 순환 모형또 다른 듀얼 모멘텀 포트폴리오는 미국 주식시장 내 산업 섹터를 순환하면서 자산군을 이동시키는 방식이다. 미국 주식 시장은 11개 섹터(기술, 산업재, 에너지, 통신·서비스, 부동산, 금융서비스, 경기 민감 소비재, 기초 소재, 유틸리티, 경기 방어 소비재, 보건의료)로 분할할 수 있는데, 이에 상대 모멘텀을 적용하여 가장 강세를 보이는 섹터들로 동일비중 포트폴리오를 구성할 수 있다. 만약 절대 모멘텀을 적용했을 때 미국 주식 시장이 하락 추세라면 모든 자산을 미국 종합 채권으로 이동시킨다. 안토나치는 이와 같은 전략에 듀얼 모멘텀 섹터 순환 모형(Dual Momentum Sector Rotation, DMSR)이라는 이름을 붙였다. DMSR은 주식 시장이 정점에 도달하기 전에 경기 방어적 소비재나 유틸리티 같은 방어적 섹터로 순환함으로써 포트폴리오가 위험에 노출되는 것을 줄일 수 있다.

[함께 읽으면 좋은 페이지]

추세 지표: 모멘텀(1)

1. 모멘텀 경제학에서 말하는 모멘텀 (momentum)은 주식 가격이 어떤 이유로든 한 방향으로 움직이기 시작하면 계속 그 방향으로 움직이려는 관성을 뜻한다. 한동안 주가가 상승한 종목들은 계속해

vedacube.tistory.com

게리 안토나치(1): 듀얼 모멘텀

1. 게리 안토나치 게리 안토나치(Gary Antonacci)는 미국 투자 전문가로, 상대 모멘텀과 절대 모멘텀을 결합한 듀얼 모멘텀을 투자업계에 최초로 알렸다. 이외에도 듀얼 모멘텀에 기초해 세계 주식

vedacube.tistory.com

참고문헌

- 강환국. (2021). 거인의 포트폴리오. 페이지2북스.

- 게리 안토나치. (2018). 듀얼 모멘텀 투자 전략. (서태준, 강환국 역). 에프엔미디어.

반응형'Capital > Finance' 카테고리의 다른 글

게리 안토나치(1): 듀얼 모멘텀 (0) 2024.02.23 벤저민 그레이엄: 일반 투자자의 포트폴리오 (1) 2023.12.15 해리 마코위츠: 현대 포트폴리오 이론 (1) 2023.10.13